「収入印紙」とはどのような場合に使用されるもので、貼り付けが必要な際には自社と相手方のどちらが負担すべきなのかを分かりやすく解説します。実際に契約書を作成する時になって慌てないよう、収入印紙の基本を理解しておきましょう。

仕事や日常生活において何らかの契約を交わした際、切手のような「収入印紙」が貼り付けてあるのを目にしたことがあるという方も多いのではないでしょうか?

今回は、「収入印紙」とはどのような場合に使用されるもので、貼り付けが必要な際には自社と相手方のどちらが負担すべきなのかを分かりやすく解説します。

実際に契約書を作成する時になって慌てないよう、収入印紙の基本を理解しておきましょう。

契約書をはじめとした重要書類を取り交わす際には、「印紙税法」という法律によって収入印紙の貼り付けが義務付けられています。

契約に金銭授受が発生する場合は、その金銭に対して相応の税金を納めなければなりません。税金徴収の対象となる書面をやり取りする場合には、書類作成時に収入印紙を貼り付けることで納税の証拠とすることができます。

国が発行する「収入印紙」は、税金や手数料を納める目的で文書へ貼り付ける切手のようなものです。一般的には郵便局や役所、法務局などで販売されていますが、使用頻度の高い200円の収入印紙はコンビニでも取り扱っています。

印紙税を納めなければならない書類は「課税文書」と呼ばれ、文書の種類や契約金額によって貼り付ける収入印紙額は異なります。

印紙税の納税方法、および収入印紙が必要となる「課税文書」と貼り付けが必要ない「非課税文書」については、次項で詳しく解説していきます。

関連リンク

そもそも印紙税とは?対象になる書類・収入印紙額・貼り方

実際に収入印紙の貼り付けが必要な契約書を作成した場合には、契約書の作成者と契約を交わす相手側のどちらが印紙代を負担すべきなのでしょうか?

収入印紙代の負担者については、法律で以下のように定められています。

一般的に印紙税は、課税文書を作成した時に納税の義務が発生するため、契約書の場合は作成者に納税の義務があるということになります。

なお、「課税文書作成時に納税の義務が発生する」というのは契約書を作成する工程のことではなく、必要事項を記載した契約書を実際に用いた時のことを指します。

つまり、契約当事者双方が内容に合意したことを証明する目的で作成される「契約書」の場合には、相手と契約書を取り交わすタイミングで納税の義務が発生するということです。

ここでは契約書についてお話しましたが、課税文書の種類によって「作成」に当たるタイミングが異なりますので、間違えないように注意しましょう。

上記では契約書をどちらか一方が作成した場合の納税者についてお話しましたが、契約書を2通以上作成して契約当事者がそれぞれ1通ずつ保管することも珍しくはありません。

法律では、「2以上の者が共同して課税文書を作成した場合は、連帯して印紙税を納める義務がある」とも定められています。

つまり、原本と控えで契約書を2通以上作成する場合には、契約当事者がそれぞれ収入印紙代を負担するのが一般的です。

しかし、契約当事者のうちの誰かがまとめて印紙税を納めるというケースも認められています。その場合には、他の契約者も納税の義務を果たしたことになります。

そもそも印紙税は、契約者に対してではなく文書に対して発生する税金のため、作成した課税文書の数だけ規定内の収入印紙が貼り付けられていれば何ら問題はありません。

そのため、契約時に立場の弱い者が一方的に印紙税を負担させられることもあるようです。

契約書を2通以上作成する場合には、後々トラブルに発展しないように、印紙税の負担について双方の認識をすり合わせておきましょう。

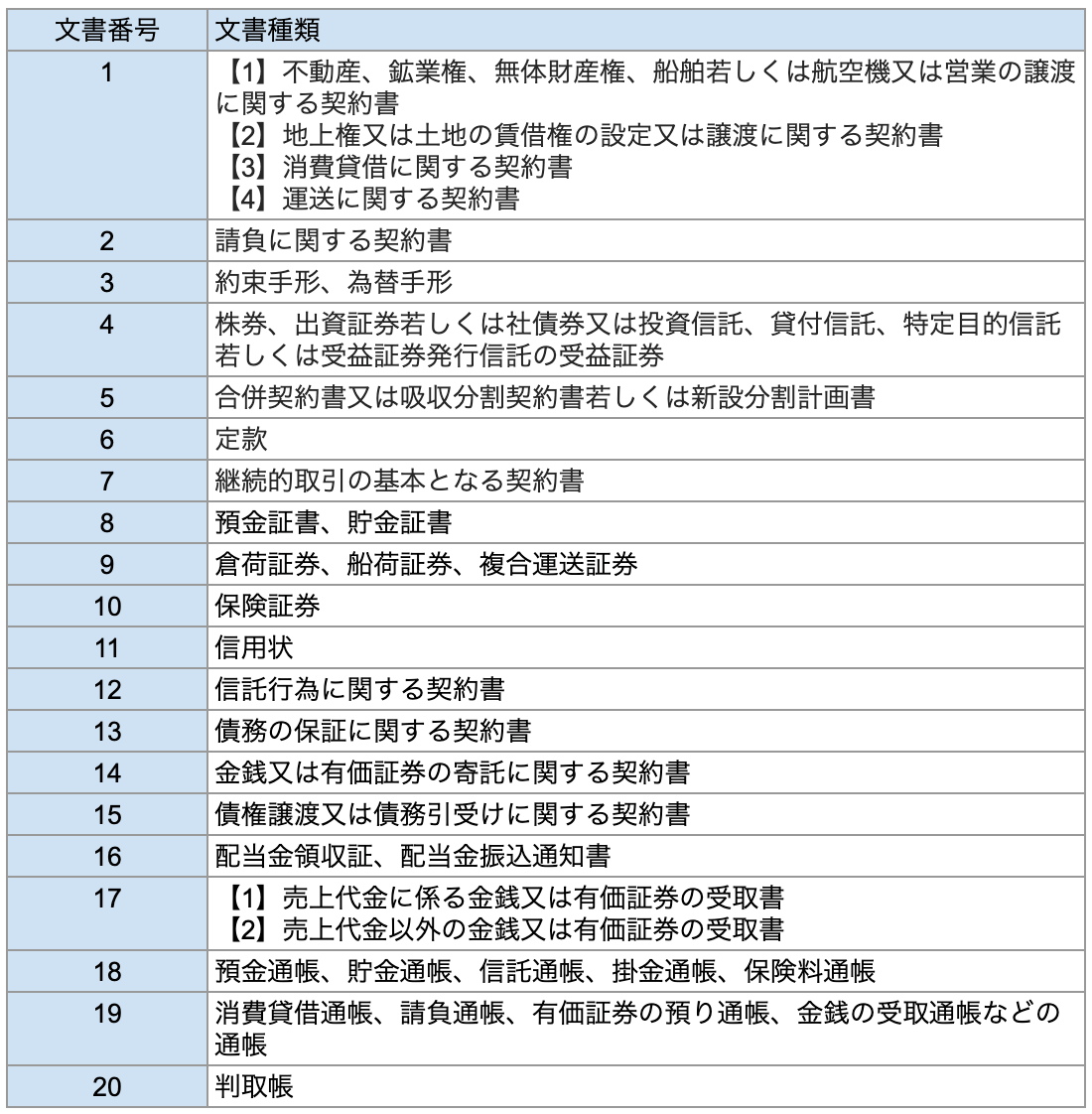

印紙税法 第2条の「印紙税法別表第一」に掲げられている課税文書を作成する際には、収入印紙の貼り付けが必要です。課税文書は、第1号から第20号文書まで定められています。

それぞれの文書番号とその種類の一覧表については、以下の表をご参照ください。

引用:(国税庁)印 紙 税 額

https://www.nta.go.jp/publication/pamph/inshi/pdf/zeigaku_ichiran_r0204.pdf

印紙税額の詳細は次項でも解説していきますが、国税庁公式ホームページにも掲載されているので参考にしてみてください。

上記に該当する文書を作成する場合には収入印紙の貼り付けが必要になりますが、ビジネス文書の中には収入印紙が不要なケースもあります。そのような文書は「非課税文書」と呼ばれています。

上記した20種類の文書以外の文書を作成する場合はもちろんですが、それぞれの文書ごとに非課税になる条件等が定められているため、取り扱う文書がどこに該当するのかを把握しておくことが大切です。

一口に「契約書」と言っても、その種類は多岐に渡ります。

今回は、収入印紙の貼り付けが必要な契約書の中でも日常的に目にする機会の多い「第1号文書」「第2号文書」「第5号文書」「第7号文書」の4種類について解説していきます。

第1号文書は、以下の4種類に分類されています。

第1号文書には「不動産売買契約書」「賃貸借契約書」「借用書」などが該当するため、ビジネスだけでなく私生活で実際に取り交わしたことがあるという方も多いのではないでしょうか。

これらの契約書を作成する場合、契約金額が1万円以上になるものは課税文書と見なされます。なお、第1号文書だけでなく他の課税文書(第3号文書から第17号文書)にも該当するような場合には、1万円未満であっても課税対象となる可能性があるため、注意が必要です。

また、「不動産の譲渡にかかわる契約書」については、契約金額に応じて印紙税額が軽減される措置が取られています。(令和6年3月31日まで)

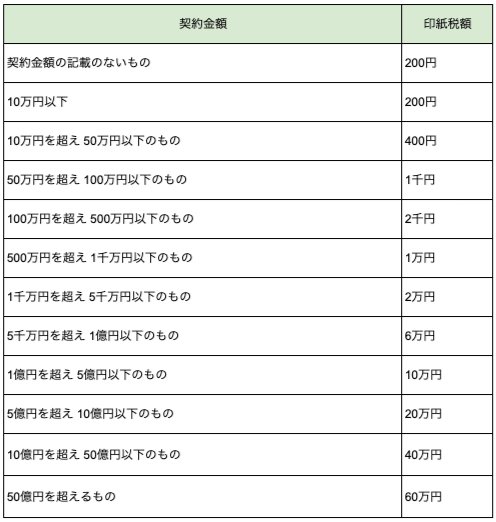

第1号文書の印紙税額は以下表をご参照ください。

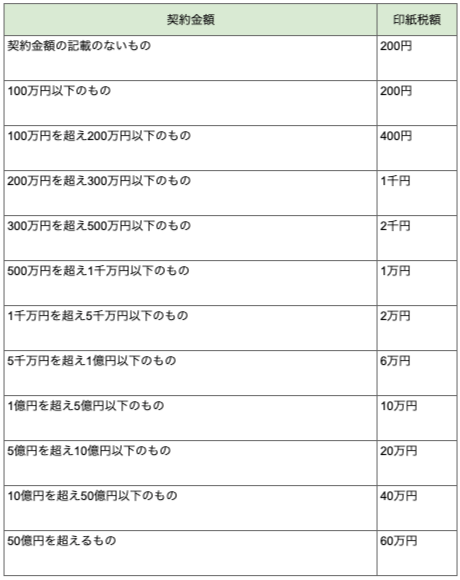

「請負契約に関する契約書」を作成する際にも、収入印紙の貼り付けが必要です。

「工事請負契約書」「広告契約書」「会計監査契約書」の他、スポーツ選手や俳優などが専属契約を結ぶ際に交わす「専属契約書」も第2号文書に該当します。

こちらも第1号文書と同様で、契約金額が1万円未満のものは非課税文書となりますが、他の課税文書(第3号文書から第17号文書)にも該当するような場合には、1万円未満であっても課税対象になるケースもあります。

また、上記の「請負に関する契約書」のうち建設工事の請負契約に係る契約については、契約金額に応じて印紙税額が軽減される措置が取られています。(令和6年3月31日まで)

第2号文書の印紙税額は以下表をご参照ください。

引用:(国税庁)No.7140 印紙税額の一覧表(その1)第1号文書から第4号文書まで

https://www.nta.go.jp/taxes/shiraberu/taxanswer/inshi/7140.htm

関連リンク

注文請負書に必要な収入印紙はいくら?収入印紙が不要になるケースも紹介

「合併契約書」や「吸収分割契約書」「新設分割計画書」の中でも、会社法または保険業法に規定するものが第5号文書に該当します。

第1号文書や第2号文書とは違い、契約金額に関わらず一律4万円の印紙税が必要です。

第7号文書にあたる「継続的取引の基本となる契約書」を作成する場合にも、収入印紙を貼り付ける必要があります。

第7号文書の場合も契約金額に関わらず一律で、印紙税額は4千円です。

「売買取引基本契約書」「特約店契約書」「代理店契約書」の他、「業務委託契約書」や「銀行取引約定書」なども第7号文書に該当します。

しかし契約期間が3ヵ月以内で、尚且つ更新の規定がないものは第7号文書には該当せず、「非課税文書」となるため注意が必要です。

例えば、同じ「業務委託契約書」という名称で契約を交わしたとしても、契約期間や更新の有無によって印紙税の要不要が異なります。

契約書を取り交わす際には不要な印紙税を支払うことのないよう、契約期間や更新についての認識を深めておくことが大切です。

関連リンク

収入印紙って何?業務委託契約を交わす際に知っておきたい印紙税知識と節税方法まとめ

「非課税文書」に該当する代表的な例としては、「5万円未満の領収書」や「クレジットカード決済をした際の領収書」などが挙げられます。

しかし契約書の場合でも、以下のようなものは収入印紙を貼り付ける必要はありません。

収入印紙への理解が深まったところで、ここからは「印紙税を納付する方法」について解説していきます。

課税文書に該当する契約書を作成したら、対象となる印紙税相当額の収入印紙を購入して契約書に貼り付けます。

ただし、収入印紙を貼り付けただけでは納税したことにはならないため、注意が必要です。

貼り付けた収入印紙には、契約当事者もしくは代理人や従業員が消印をすることで納税義務を果たしたと見なされます。なお、消印は署名でも代用することが可能で、契約当事者全員が押印する必要はありません。

消印の目的は、収入印紙の再利用を防止するためです。消印がない収入印紙に納税をしたとはみなされませんので、収入印紙を貼り付けた際には必ず消印をしましょう。

上記したように、「収入印紙を貼り付けて消印をする」という方法が印紙税納付の原則となりますが、収入印紙を貼り付ける代わりの特例もいくつか認められています。

以下に簡単にまとめてみましたので、印紙税を納付する際の参考にしてみてください。

これまで「課税文書には印紙税を納付しなければならない」ということをご説明してきましたが、電子契約書の場合には収入印紙が不要になるということをご存知でしょうか?

前記したように、課税文書は作成者に納税の義務があります。

ここでいう「作成」とは、用紙等に記載する行為を指し、電子契約書のように紙でのやり取りがないものは作成行為とは見なされません。つまり税法上の「課税文書」とは、紙で作成したものにのみ当てはまると考えて差し支えないでしょう。

上記のことからも、紙の時に「課税文書」に該当する種類の契約書であっても、電子契約で締結した場合には納税する義務はないということになります。

ひとつの契約書にかかる印紙税は少額かもしれませんが、契約件数や顧客が多くなればなる程、印紙税だけで高額な経費がかかっている企業も少なくはありません。

特に「第1号文書」や「第2号文書」の場合は、契約金額に応じて納付するべき印紙税額も上がるため、電子契約に切り替えることで収入印紙代を大幅に削減することが可能になります。

電子帳簿保存法の改定やテレワークの導入などによって、電子契約システムの導入を検討する企業も増えてきています。

電子契約システム『契約大臣』は、電子システムの導入が初めてという方にも分かりやすいシンプルな操作性とリーズナブルな価格帯で、多くの方から大変ご好評いただいております。

オンライン上で契約書の作成から締結までを一貫して行うことができるため、収入印紙代や印刷代、郵送料などは一切かからず、大幅なコストカットが実現します。さらに、相手方と対面でやり取りする必要もなく、双方にとってスムーズな契約締結が可能です。

また、初期費用は不要で、月額基本料のみで充実した機能をご利用いただけます。繁忙時期に合わせてプランを柔軟に変更することができるため、無駄な利用料を支払う必要もありません。

無料でお試しできるプランのご用意もございますので、「電子契約システムが初めてで不安」「操作性を試してみたい」という方は、是非フリープランからお試しください。

> 契約大臣の詳細を見る

※この記事は2023年4月時点の情報を基に執筆されています。

電子契約システムの契約大臣サービスTOPへ

電子契約システムの契約大臣サービスTOPへ