生産性の向上と記帳水準の向上等を目的に改正された電子帳簿保存法。2022年1月からの変更箇所と対応方法、導入によりメリットをポイントに分けて解説します。

近年、インターネット技術の進化により、さまざまな物が電子化されています。社内管理資料や企業間の取引においても、紙の書類ではなく電子データが活用され始めています。そうしたデジタル社会への変化に対応するために、電子帳簿保存法が制定され、定期的に改正されています。

そこで今回は、2022年度版の電子帳簿保存法を詳しく解説します。

電子帳簿保存法の改正内容を確認する前に、まずは電子帳簿保存法とは何かについてご紹介します。

電子帳簿保存法とは、総勘定元帳・決算書・請求書といった帳簿や書類を、電子データとして保存する方法を定めた法律です。これまで、国税関係の帳簿や書類は紙で保存する方法が原則でした。しかし、保存にかかるコストや事務的負担の軽減を目的に、電子帳簿保存法に基づいた電子データでの保存が認められるようになりました。

電子帳簿保存法が施行されたのは1998年。その後、時代の変化とともに複数回の改正が行われています。2022年1月には、経理の電子化による生産性の向上・記帳水準の向上等に資することを目的として、新たに改正法が施行されました。

改正された内容を正確に把握し、正しく電子帳簿・電磁書類を保存しましょう。

引用:国税庁『電子帳簿保存法が改正されました』

電子帳簿保存法で定められている保存方法には「電子帳簿等保存」「スキャナ保存」「電子取引」の3つの区分があります。それぞれの概要と、対象となる書類をご紹介します。

会計ソフト等で電子的に作成した帳簿や国税関係書類、データのまま保存した書類は「電子帳簿等保存」に該当します。

対象の書類は、仕訳帳・総勘定元帳、補助簿(含めるかどうかは任意)・貸借対照表・損益計算書・棚卸帳など決算関係書類です。

スキャナ保存とは、受領した紙の書類をデータで保存する方法です。資金や物の流れに直結・連動する書類である「重要書類」と、資金や物の流れに直結・連動しない書類である「一般書類」が対象です。

具体的には、下記の書類が対象です。

なお、契約先に送付した紙の契約書など、各証憑類の「写し」も保存対象です。

スキャン保存は、さまざまな書類を保存できますが、複数の注意点があります。主な注意点は下記の通りです。

①白黒スキャンは一般書類のみ

②サイズの大きい書類は複数回に分けてスキャンしても構わない

③スキャンした書類は一定期間保存しておく

①については、重要書類はカラーでスキャン及び撮影しなければなりません。

③については、入力期間の超過や、定期的な検査で不備があった場合に紙の書類が必要となるため、定期的な検査までは破棄しないようにご注意ください。

電子取引は、インターネットや電子メールを使ってデータで受領した書類をそのままデータで保存する方法です。

対象の書類は、電子的に受領した契約書・見積書・納品書・請求書などです。

電子データは、一定要件を満たした状態で保存することが義務付けられています。

複数回の改正が行われてきた電子帳簿保存法。前述の通り、2022年1月に新たに改正法が施行されました。ここからは、新たに改正された電子帳簿保存法の改正ポイントを5つご紹介します。

今回の改正前の電子帳簿保存法では、帳簿や書類を電子データとして保存するためには、3か月前までに税務署に届ける必要がありました。しかし、新たに改正された電子帳簿保存法では、税務署長による事前承認制度が廃止されています。

税務署への届出に要する期間は、承認を受けるシステムの説明書や事務手続き書類の準備、社内で電子化する要件の決定などが必要で、半年〜1年程度必要でした。しかし、事前承認制度の廃止により、申請手続きに必要な事務的負担が軽減され、電子データ保存を導入しやすくなりました。

なお、事前承認制度の廃止に該当している区分は、電子帳簿等保存とスキャナ保存です。

今回の改正では、スキャナ保存のみを対象とした適正事務処理要件が廃止されました。

改正前は、相互チェックや定期検査が求められ、チェックが完了するまで紙の原本を保存しておかなければなりませんでした。しかし、適正事務処理要件が廃止されたことで、原本はスキャナで読み取ったらすぐに破棄することが可能です。

法の改正により、電子データの事務処理にかかる労力を軽減でき、事務処理担当者は1名でも対応できるようになりました。

電子データが作成された日時を証明する電子的な時刻証明書を「タイムスタンプ」と呼びます。タイムスタンプは、電子データの作成以降、改ざんされていないことを証明できるサービスですが、今回の改正でタイムスタンプの要件が緩和されました。

改正前は、国税関係書類を受領後3営業日以内に自署した上でスキャンし、タイムスタンプを付与する必要がありました。

しかし、改正後は、スキャン期間が概ね7営業日以内、かつ最長2か月となり、自署が不要になりました。さらに、訂正または削除を電磁的記録によって保存できるシステムを使用する場合であればタイムスタンプも不要になります。

タイムスタンプの要件が緩和されたことで、タイムスタンプ付与のために早急にスキャンをする必要がなくなりました。また、スキャンしたデータを訂正・削除する場合に、タイムスタンプの付与が絶対条件ではなくなったため、手間やコストを削減できるようになりました。

なお、タイムスタンプ要件の緩和は、スキャナ保存と電子取引が対象です。

関連リンク

【電帳法改正】タイムスタンプとは?仕組み・役割・費用・利用方法を解説

今回の改正ではスキャナ保存と電子取引を対象とした検索要件が緩和されました。

帳簿を電子データで保存する場合、必要なデータを閲覧しやすいように、システムに検索機能を確保する必要があります。改正前の検索要件は、取引年月日・勘定科目・取引金額・その他のその帳簿の種類に応じた主要な記録項目を設定することが必須でした。

しかし、今回の改正により、勘定科目などの設定は不要となり、「年月日」「金額」「取引先」の3つのみとなりました。

検索要件が緩和されたことで、多くの記録項目を設定する手間が省け、電子化システムが導入しやすくなったというメリットがあります。

今回の改正では電子取引のみを対象とした書面出力保存が廃止され、電子データはデータのまま保管することが義務付けられました。

改正前は、電子データとともに紙の書面で保存する方法が容認されていました。しかし、今回の改正により電子データは書面での保存が原則として禁止されています。電子データは、各税法に定められた場所で保存し、納税地にある電子計算機において明瞭な状態で出力できなければなりません。

なお、2023年12月31日までに行う電子取引については、保存すべき電子データをプリントアウトして保存し、税務調査等の際に提示・提出できるようにしていれば問題ありません。

参考:国税庁『電子帳簿保存法が改正されました』

電子データでの保管が必要となる電子取引は、電子メール・EDI取引・クラウドサービスなどです。

具体的には、電子メールで請求書や領収書などのデータを受領した場合や、EDIシステムを利用した場合、クラウドサービスを利用して電子請求書や電子領収書を受領した場合などです。

このような電子取引を行った場合には、必ず電子データで保管してください。

電子帳簿保存法では、施行規則第3条第1項により電子保存の要件が定められています。それが「真実性の確保」と「可視性の確保」です。

まず「真実性の確保」では、下記の3つの要件が定められています。

①訂正・削除履歴の確保

②相互関連性の確保

③関係書類等の備付け

施行規則第3条第1項第1号の①では、帳簿に係る電子計算機処理システムは、下記の2要件を満たしているシステムのみが使用できます。

施行規則第3条第1項第2号の②では、電子データの記録事項と、関連する他の帳簿の記録事項との関連性が確認できるようにしておかなければなりません。

施行規則第3条第1項第3号の③では、電子データを保存する際にはシステム概要書、操作説明書、事務処理マニュアルなどのシステム関係書類を備え付けておかなければなりません。

参考:国税庁『電子帳簿保存法上の電子データの保存要件』

「可視性の確保」では、下記の2要件が定められています。

①見読可能性の確保

②検索機能の確保

施行規則第3条第1項第4号の①では、電子データの保存場所に電子処理計算機処理ができる電子計算機、プログラム、ディスプレイ及びプリンタとその説明書を備え付け、ディスプレイの画面及び書面に、整然とした形式及び明瞭な状態ですぐに出力できるようにしておかなければなりません。

施行規則第3条第1項第5号の②では、電子データに下記の要件を満たす検索機能を確保しておかなければなりません。

参考:国税庁『電子帳簿保存法上の電子データの保存要件』

関連リンク

【改正法版】電子帳簿保存法の電子データ保存要件を徹底解説

ここまで、電子帳簿保存法の概要と、2022年1月改正施行法の内容を詳しくご紹介してきました。では、電子帳簿保存法に対応することで、どのようなメリットがあるのでしょうか。

電子帳簿保存法に対応するメリットは、主に下記の3点です。

まず、大きなメリットとしてコストと保管業務時間の削減が挙げられます。これまで紙で保存していたデータを電子化すれば、会計帳簿の印刷に係るコストを削減できます。また、会計帳簿の印刷、紙原本の管理、紙原本をやりとりするための郵送作業が不要になるなど、保管業務時間の削減にもつながります。

さらに、紙原本で保管していた場合、十分な保管体制が整っていないことで起こる紛失リスクもなくなるといったメリットもあります。

電子データを仮装隠蔽や改ざんした場合には、重加算税が課せられます。

2021年度の改正により、電子データに関連して改ざんなどの不正が発覚した場合には、そのペナルティとして申告漏れ等に課される重加算税が 10%加重される措置が整備されました。これにより45%又は50%の重加算税が課されることとなります。

2022年1月の改正により定められた、スキャナ保存の主なシステム要件は下記の3点です。

参考;国税庁『Ⅱ 適用要件【基本的事項】|国税庁』

国税庁『電子帳簿保存法が改正されました』

2022年1月の改正により定められた、電子取引の主なシステム要件は下記の3点です。

参考;国税庁『Ⅱ 適用要件【基本的事項】|国税庁』

国税庁『電子帳簿保存法が改正されました』

2022年1月の改正法施行から、電子取引の電子保存の義務化について、下記の2つの条件をどちらも満たしている場合にのみ、2年間の猶予が与えられます。

条件の一つである「やむを得ない事情」とは、電子保存対応が可能な請求書管理システムの導入や、ワークフローの設定が間に合わなかった場合です。

なお、上記の条件からも分かる通り、やむを得ない事情があっても2年以内に電子保存に対応できる体制を整えておく必要があります。

関連リンク

改正電子帳簿保存法の猶予期間までに対応すべきことを解説!おすすめツールも紹介

インボイス制度では紙の請求書や領収書だけでなく、電子データの適格請求書も対象となります。

ただし、電子データでやり取りする適格請求書は電子帳簿保存法で求められている要件に沿って保存しなければなりません。

インボイス制度は消費税法に関する制度ですが、電子帳簿保存法は所得税法・法人税法に関する制度です。

しかし、電子データでやり取りした適格請求書を紙に印刷して保存することは認められていません。

電子取引要件を満たした保存ができていない場合、青色申告の取り消しなどといった罰則を受けてしまう可能性があります。

そのため、電子帳簿保存法とインボイス制度は、切っても切れない関係であると言えるでしょう。

法改正によって電子取引における電子データ保存が義務化されましたが、これには2年の猶予期間が設けられています。

2年の猶予と聞くと余裕がありそうですが、早めに対応しなければなりません。

これには、2023年10月にスタートするインボイス制度が絡んできます。

先述したように、インボイス制度に対応しつつ所得税に関しても適正な申告を行っていくためには、電子帳簿保存法に則った電子取引の電子データ保存にも対応していく必要があるためです。

そうなれば、インボイス制度スタートに間に合うように、電子取引の電子データ保存ができる環境を整えなければなりません。

そのためには、システムを導入するなどの大幅な対応が必要です。

インボイス制度が始まってから混乱を起こさないためにも、なるべく早くから対応していく必要があるのです。

関連リンク

手続きは難しくない!インボイス制度の申請手順を解説します

中小企業や個人事業主の場合も、電子データ保存の対応は早めに準備しておくと安心です。

電子取引の電子データ保存の要件を満たすためには、まず電子データのファイル名を検索しやすくすることが大切です。

取引先や日付、金額などをファイル名に付ければ、検索性がアップします。

もしくは、取引先や日付、金額を記載した索引簿を作り、そこにデータを紐付けても良いでしょう。

また、「不当な訂正削除の防止に関する事務処理規程」を整備して運用していく方法もあります。

事務処理規定は国税庁のホームページにひな型が用意されているので、これを元にして作成するとベストです。

一方で、電子帳簿保存法の要件を満たしたシステムを導入して活用すれば、訂正や削除の際に発生する煩雑な承認フローが不要になります。

「真実性の担保」に対応するためにも、システム導入を検討するのもおすすめです。

どこから対応を始めるにしろ、まずは書類を扱う担当者を決め、自社なりの運用ルールを設定することが大切です。

これが難しい場合には、システムを導入するなどの対応策を講じることも検討してみましょう。

ここまで、電子帳簿保存法の概要や2022年1月の改正施行法の内容について詳しく解説しました。

これまで書面で保存していたデータを電子化することで、コストの削減や保管業務時間の削減など、さまざまなメリットがあります。

しかし、電子帳簿保存法は定期的に改正されており、最新の電子帳簿保存法への対応が難しい、電子帳簿保存できるか不安など、導入に踏み出せない企業もあるでしょう。

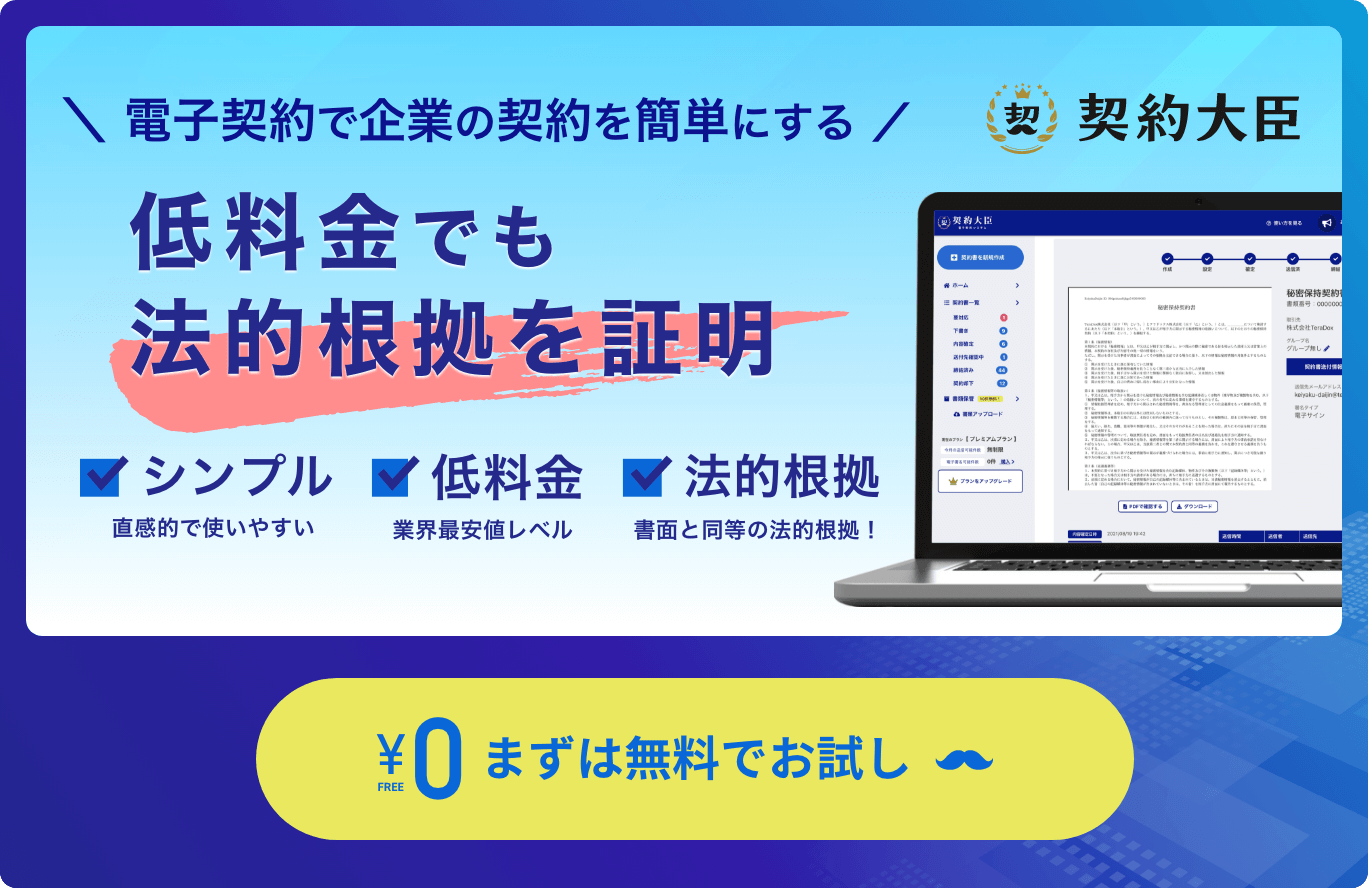

そのような場合には、「契約大臣」にお任せください。契約大臣は、スキャナ保存の書類データや授受した電子取引の書類データを保管できる書類保管機能(オプション)など、最新の電子帳簿保存法に準拠した上で、電子帳簿保存のサポートをしております。

電子取引に当たる電子契約機能は電子署名も使用可能で、大事な契約にも安心です。

シンプル機能で使いやすく低コストなため、電子契約が初めての場合でも安心。まずはご登録の上、無料お試しをご利用ください。

インボイス制度への対応や電子取引の電子データ保存義務化への対応など、電子帳簿保存法の完全義務化までに進めるべき準備は多くあります。

猶予期間があるとは言え、それぞれの対応は早めに準備するのが得策です。

まずはファイル名を変更して検索性をアップするなど、できることから着手していきましょう。

参考;

国税庁『電子帳簿保存法が改正されました』

国税庁『Ⅱ 適用要件【基本的事項】|国税庁』

国税庁『電子帳簿保存法上の電子データの保存要件』

記事監修者

税理士、藤和税理士法人パートナー

安井貴生

税理士業界で20年超の経験があり中小企業~100億円を超える企業まで多くの法人を担当。

法人の税務を得意としているが、M&Aや国際税務、相続などの案件も数多く手がけている。

また相続・人事労務関連コラムの執筆や、納税協会における経理担当者向けのセミナー講師など幅広く活躍中。

※この記事は2022年3月時点の情報を基に執筆し、2023年7月に更新されています。

電子契約システムの契約大臣サービスTOPへ

電子契約システムの契約大臣サービスTOPへ