色々な決まりがある電子帳簿保存法。保存方法によって異なる複雑な要件を、改正前と改正後で要件と比較しながら解説します。対応が完全義務化される前にポイントを押さえましょう。

電子帳簿保存法とは、国税関係帳簿書類を紙ではなく電子データ上で保存することを認める法律です。2021年度の税制改正において「電子帳簿保存法」の改正が行われ、2022年1月1日に施行されました。すべての企業を対象としているため、改正された内容を把握し、対応を進める必要があります。今回は、具体的に改正されたポイントを徹底解説します。

電子帳簿保存法とは、紙での保存を義務付けられていた国税関係の帳簿を、電子的記録(電子データ)で保存できることが定められた法律です。

電子的記録の保存は大きく3つに区分されます。

会計ソフトで自己が電子的に作成した総勘定元帳や仕訳帳などの帳簿や国税関係書類を、データのまま保存する方法です。

請求書や見積書などの自己以外の者が手書きで作成された証憑書類を、スキャナで映し出して電子データとして保存する方法です。パソコンで作成された証憑書類を紙で印刷し、同様に映し出して保存する方法も該当します。

インターネットからダウンロードをしたり、電子メールで受領した請求書や領収書を電子データのまま保存する方法です。

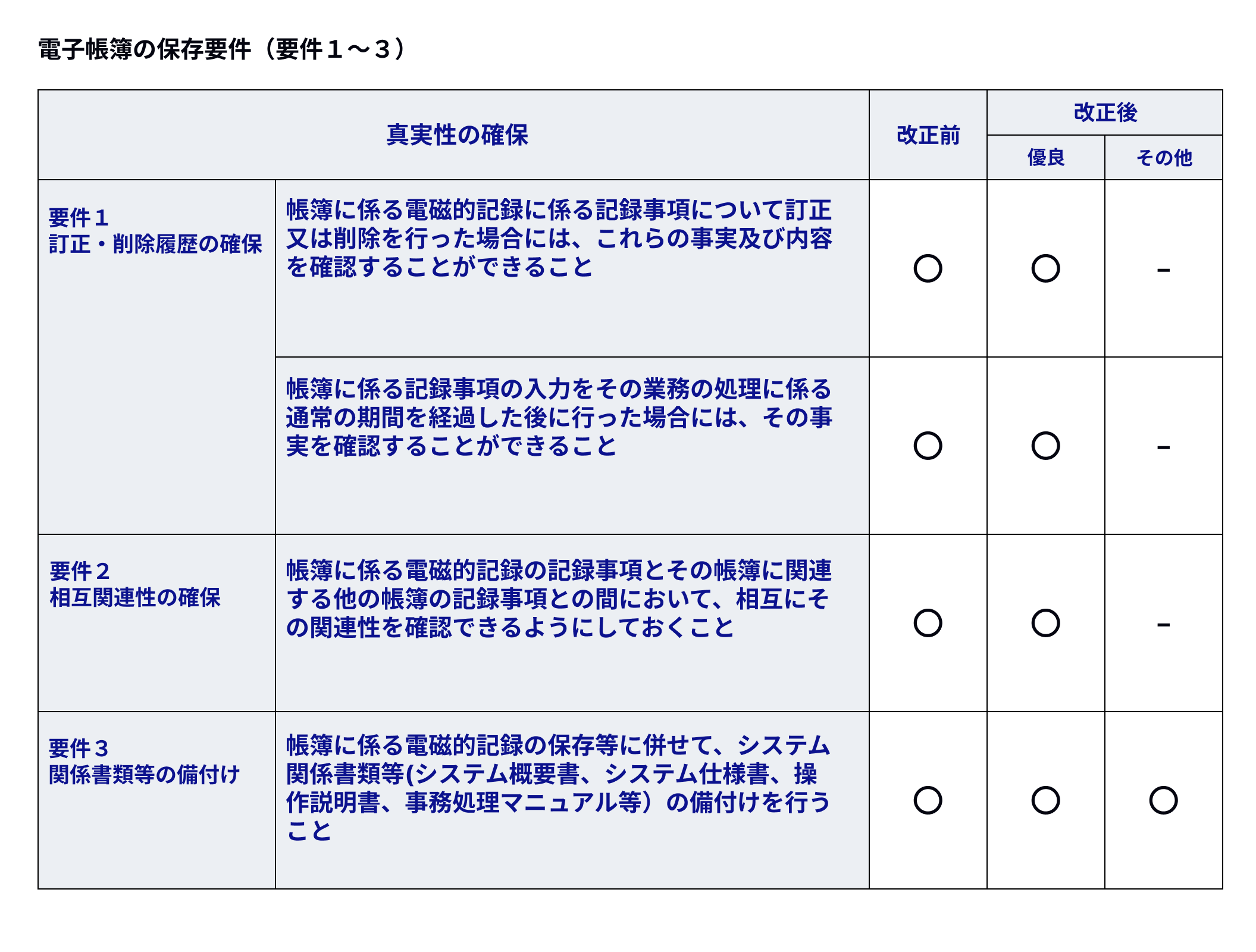

電子帳簿等保存の区分では、帳簿の電子データを保存する際に、5つの要件を満たす必要があります。以下5つの要件について解説します。

真実性を確保するために以下の3つの要件を満たすことが求められています。

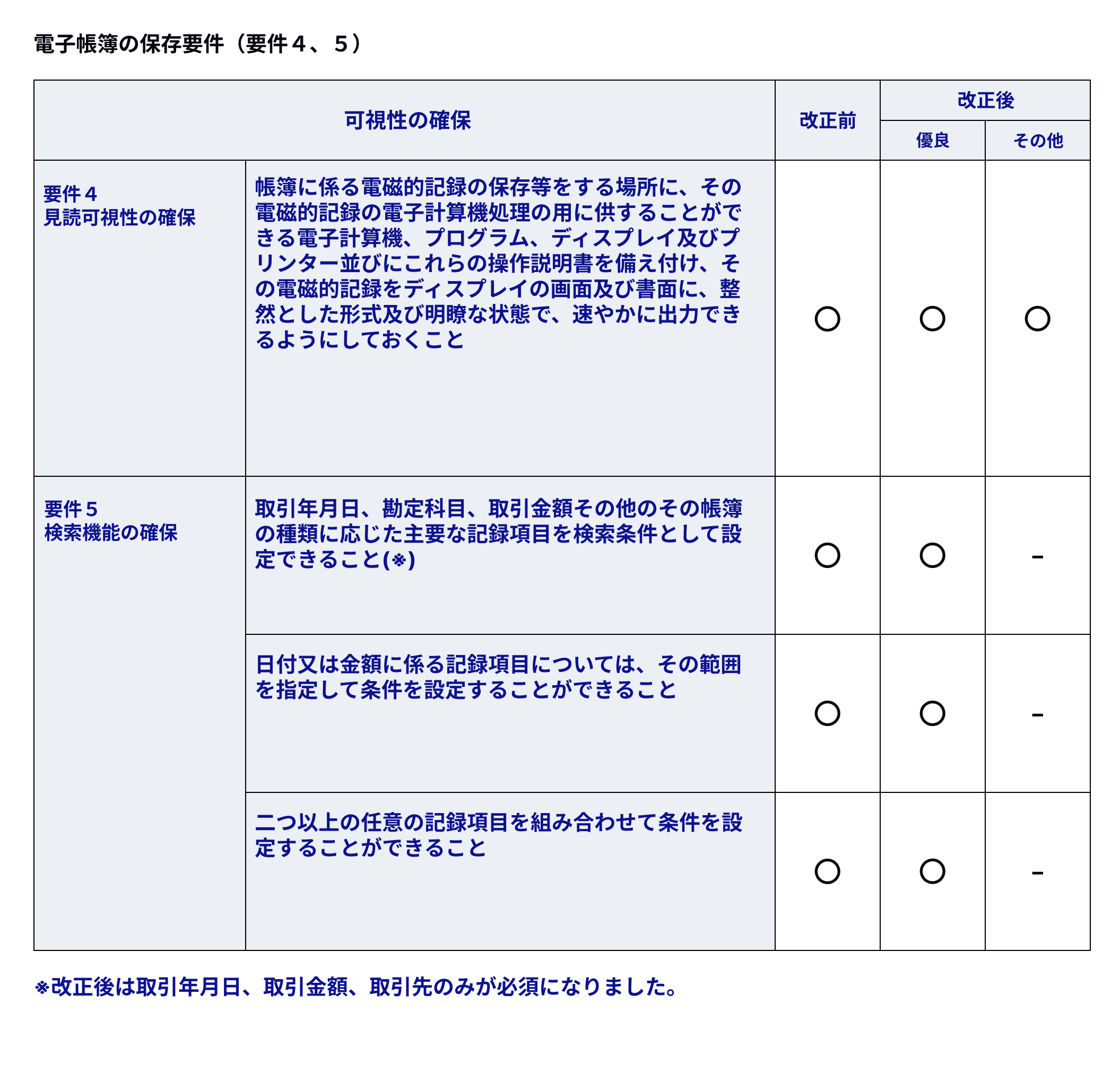

可視性を確保するために以下の2つの要件を満たすことが求められています。

電子帳簿等保存の要件1から5を満たす項目の数により電子帳簿は、「優良」と「その他」に区分されます。優良の区分だけに求められる要件を【優良要件】と言います。

また、電子帳簿等保存に限らずスキャナ保存や電子取引データ保存といった他の保存方法にも共通する要件を【全区分共通要件】として説明します。

5つの電子データの保存要件全てを満たす電子帳簿は「優良な電子帳簿」、要件の3と4を最低限満たしている電子帳簿は「その他の電子帳簿」と区分されます。

その他の電子帳簿については、保存要件のハードルが改正以前より下がりました。

優良な電子帳簿については、国税関係帳簿に記録された事項について申告漏れがあった際に課される過少申告加算税が5%軽減されます。また、所得税の青色申告特別控除(65万円)が適用できます。

「優良な電子帳簿」「その他の電子帳簿」どちらにも規定される保存要件が見読可能性の確保です。

保存した電子帳簿を見るためには、ディスプレイ画面に表示させたり、プリントアウトして紙面に印刷したりする必要があります。その作業を、整然と及び明瞭に見読できる状態であり、速やかに出力できるシステムの設置が要件とされています。

企業の設備状況次第では、必要なときに優先して出力ができるようにパソコン周辺機器を調整する必要が生じるかもしれません。なお、設置台数やシステムの性能についての制限はないため、通常業務で使用しているパソコンやプリンターで認められます。

*1参考;国税庁『電子帳簿保存法一問一答』

帳簿や国税関係書類を電子的に作成する場合は、使用するシステムの概要・仕様・操作説明などの関係書類を備えておくことが求められています。

電子帳簿を管理しているシステムは、正確な操作方法が分かる状態にしておかなければなりません。具体的に必要な関係書類は、システム概要書・システム仕様書・操作説明書・事務処理マニュアルの4種類です。

自己開発のプログラムへ保存する場合は4種類全ての備え付けが必要ですが、市販のプログラムの際は操作説明書と事務処理マニュアルの2種類の備え付けのみで問題ありません。

*2参考;国税庁『~優良な電子帳簿の要件チェックシート~』

帳簿や国税関係書類を電子的に作成する場合は、記載事項を訂正・削除した際に記録が残り、変更した内容を確認できるシステムや会計ソフトを使うことが求められます。

過少申告加算税の軽減措置の適用を受けようとする際に必要な要件のため、システムのチェックが必要です。

具体的には、訂正・削除の記録が自動的に記録されるシステムを使用するか、または、訂正・削除することができないシステムを使用し、訂正・削除の対応は反対仕訳の追加入力を行うようにします。

*2参考;国税庁『~優良な電子帳簿の要件チェックシート~』

通常の業務処理期間を経過してデータを入力した場合には、入力履歴が確認できるシステムや会計ソフトを使うことが求められます。

具体的には、追加入力したデータの入力年月日を自動的に付加するシステムを使用するか、または、履歴を削除できないシステムを使用する必要があります。

一連番号や伝票番号などの個々のデータを特定できる情報の追加入力履歴についても、同様に自動追加か削除できないシステムが必要です。

*2参考;国税庁『~優良な電子帳簿の要件チェックシート~』

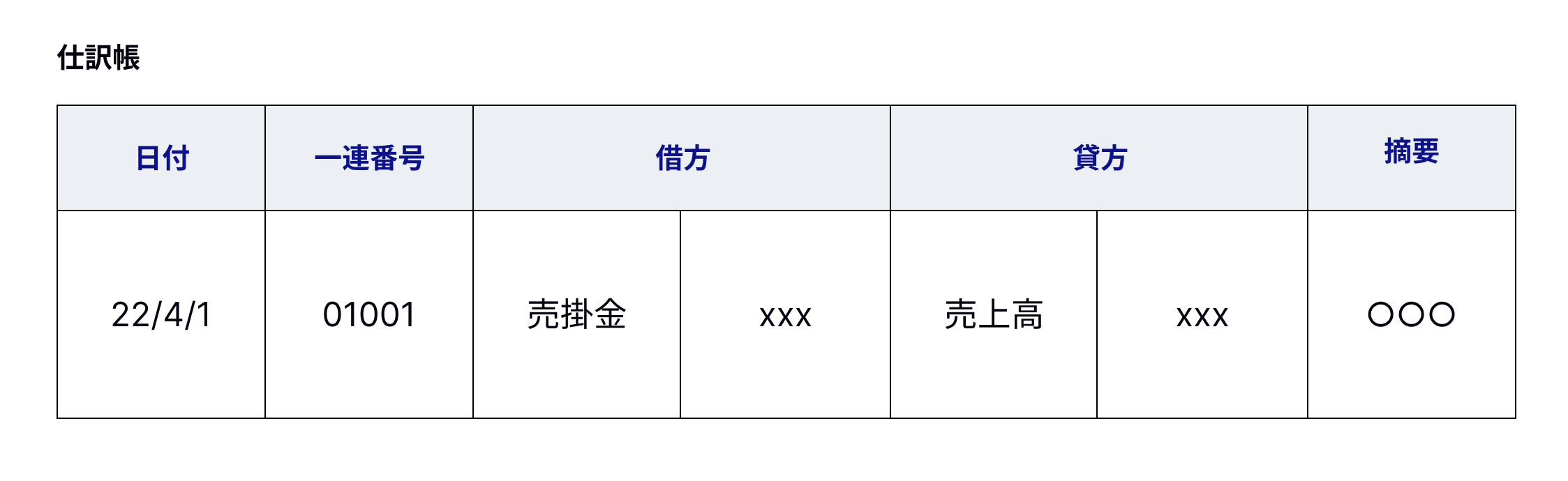

電子的に作成した帳簿や国税関係書類について、個別転記や集計転記などを行った際は、帳簿間の関連性が確認できるようにしておかなければなりません。

具体的には、一連番号や伝票番号などの方法を用いて、相互の関連性を帳簿間でもたせるようにします。

例えば、仕訳帳から総勘定元帳へ転記するとします。

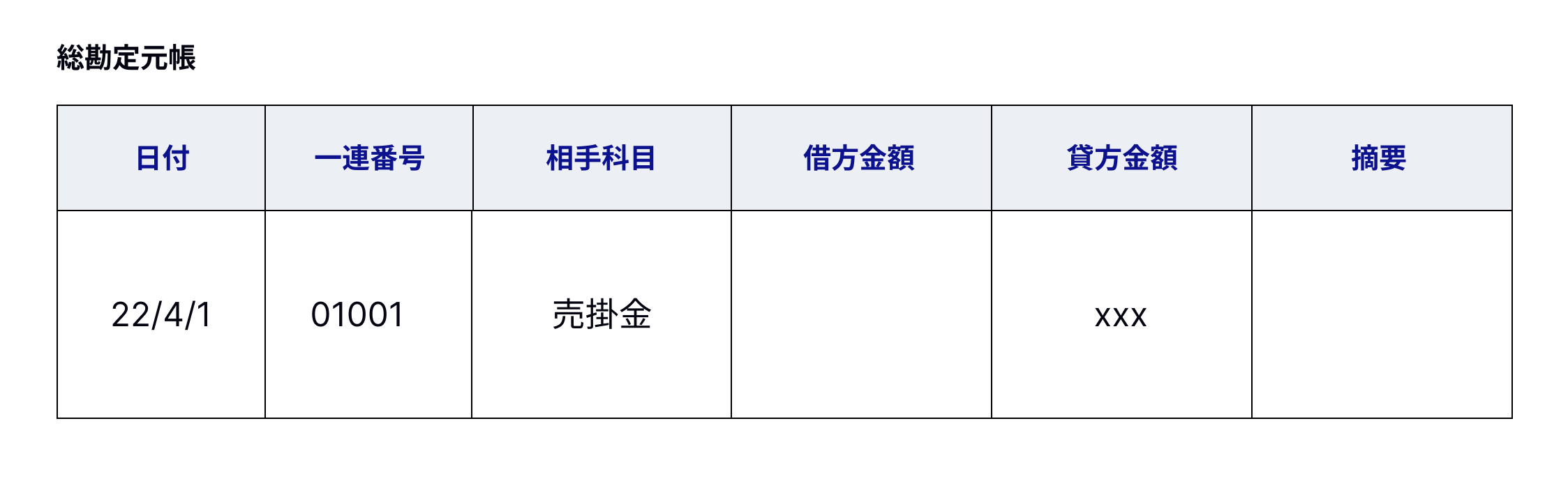

上記を総勘定元帳に個別転記する場合は、一連番号を一致させます。

また、複数行を集計転記する場合は一連番号ではなく、まとめて「22年3月1日〜22年3月31日」と摘要欄に記載することで帳簿間の関連性を明示します。

*2参考;国税庁『~優良な電子帳簿の要件チェックシート~』

検索機能の要件については下記3条件を満たす必要があります。

①取引年月日、取引金額、取引先の記録された項目を検索条件に設定できること。

②日付や金額の記録項目は、範囲指定の設定ができること。

③検索の条件を二つ以上の項目を組み合わせて設定ができること。

改正後は①の記録項目の条件が取引年月日、取引金額、取引先の3項目を満たしていれば良くなったため、以前より大幅にハードルが下がりました。

*2参考;国税庁『~優良な電子帳簿の要件チェックシート~』

保存した電子帳簿について、税務職員からダウンロードを求められた際、応じることができるシステムであることが求められます。

なお、税務職員のダウンロードの求めに応じることができるシステムであれば、検索機能②の「日付や金額の範囲設定の要件」と、検索機能③の「検索条件の複数組み合わせた設定の要件」が不要となります。

*3参考;国税庁『電子帳簿保存法が改正されました』

電子帳簿保存法の区分で、スキャナ保存に関する改正事項は、大きく4点あります。どれも廃止や緩和と簡略化する一方で、不正があった際のルールに関する整備もされました。下記4点の改正内容を説明します。

改正前は、電子保存を開始する3か月前までに所轄の税務署長宛てに承認申請書を提出する必要がありましたが、事前承認制度自体が廃止されました。

タイムスタンプの付与期間は最長2か月+概ね7営業日以内に統一されました。

他には、受領者がスキャナで読み取った国税関係書類に自署が不要になり、以前は訂正や削除を行った際は必要だったタイムスタンプも一定の要件を満たすクラウド等に保存する場合は不要になりました。

関連リンク

【電帳法改正】タイムスタンプとは?仕組み・役割を解説

改正前は、不正防止のために、社内規定の整備・相互けん制・定期的な検査が必要でしたが、これらの適正事務処理要件は廃止されました。

スキャナ保存が行われた国税関係書類に不正があった際は、申告漏れに課される重加算税がさらに10%加重される措置になりました。

国税関係書類をスキャナ保存するにあたって、真実性や可視性の確保のために法律で定められた要件があります。スキャナ機器やスキャナシステムの要件について、以下で説明します。

スキャナ保存に用いる機器は、スキャナ・デジタルカメラ・スマートフォンのカメラ機能などが使用できます。

解像度は、200dpi以上で読み取ることができる機器を要件とされています。

画像については、資金や物の流れに直結する重要書類は、カラー画像による読み取りが要件になっています(赤・緑・青それぞれ256諧調)。その他の一般書類はグレースケールでの保存が可能です。

*6参考;国税庁『Ⅱ 適用要件【基本的事項】|国税庁』

スキャナシステムの要件には、タイムスタンプを付与する条件や読み取る情報、データの履歴管理が挙げられます。

タイムスタンプはスキャンされた電子データごとに付与しますが、付与期間は3営業日以内から2ヵ月と概ね7営業日以内に改正されました。

読み取りが必要な情報は、国税関係書類の大きさ・画像解像度・カラーの諧調に関する情報ですが、一般書類にはサイズの情報は不要です。

その他、相互関連性について複数の電子帳簿に記録されている事項の関連性が確認できるようにしておく必要があります。

また、電子帳簿保存と同様に、取引年月日・取引金額・取引先の検索、日付や金額の指定範囲検索、複数の項目を組み合わせた検索ができるシステムが求められます。

*6参考;国税庁『Ⅱ 適用要件【基本的事項】|国税庁』

電子帳簿保存法の区分で、電子取引の要件について説明します。

今回の改正で、電子取引による取引情報は、紙に出力する保管方法ではなく電子データのまま保管する方法が義務付けられます。

対象となる電子取引は、下記のような、電子機器上で取引されたデータ全般が該当します。

今回の改正で、電子帳簿を紙に印刷して保存する方法が認められなくなり、電子取引データは以下の4点の保存要件を満たすことが義務化されています。

① 真実性の要件として以下のいずれかの措置を行うこと。

② 可視性の要件として、保存した取引情報を運用しているシステムの仕様概要書と操作マニュアルを備えていること。

③ ②で備えた仕様概要書と操作マニュアルは、ディスプレイ画面や印刷による整然とした形式及び明瞭な状態で、速やかに出力できる状態であること。

④ 検索機能として、取引年月日・取引金額・取引先の検索、日付や金額の指定範囲検索、複数の項目を組み合わせた検索ができること。

*4参考;国税庁『Ⅱ 適用要件【基本的事項】|国税庁』

*5参考;国税庁『電子帳簿保存法上の電子データの保存要件』

電子契約システム『契約大臣』は、今回改正された電子帳簿保存法の「スキャナ保存」と「電子取引保存」に準拠したシステムです。

可視性の確保で求められている「検索機能」や「取引先、取引年月日、取引金額」の入力機能、

真実性の確保で求められている「タイムスタンプ付与」といった機能を搭載しています。

契約大臣では、電子取引である電子契約の締結後、速やかに契約書の電子ファイルへタイムスタンプを付与し、ファイルが改ざんされていないことを証明できます。

これにより、タイムスタンプの付与要件を満たすと同時に、大事な契約書の法的証拠力を高めます。

また、オプションの書類保管機能 はスキャナ保存の書類を保存できるサービスです。

スキャンした書類データはクラウド上で保管管理し、見たいデータをすばやく検索できます。

メールやダウンロードで授受した電子請求書などのファイルも、同オプションで電子取引の要件に準拠した保存が可能です。

大事なデータを安心して保存していただけるよう、契約大臣ではファイアウォール・暗号化通信・認定タイムスタンプ・バックアップ機能といったセキュリティ対策も完備しています。

法的根拠を証明する認定タイムスタンプや電子署名機能を搭載したうえで低コストを実現している、契約大臣をぜひ一度お試しください。

>契約大臣について詳しくはこちら

*1参考;国税庁『電子帳簿保存法一問一答』

*2参考;国税庁『~優良な電子帳簿の要件チェックシート~』

*3参考;国税庁『電子帳簿保存法が改正されました』

*4参考;国税庁『Ⅱ 適用要件【基本的事項】(問12)|国税庁』

*5参考;国税庁『電子帳簿保存法上の電子データの保存要件』

*6参考;国税庁『Ⅱ 適用要件【基本的事項】(問9)|国税庁』

税理士、藤和税理士法人パートナー

安井貴生

税理士業界で20年超の経験があり中小企業~100億円を超える企業まで多くの法人を担当。

法人の税務を得意としているが、M&Aや国際税務、相続などの案件も数多く手がけている。

また相続・人事労務関連コラムの執筆や、納税協会における経理担当者向けのセミナー講師など幅広く活躍中。

※この記事は2022年3月時点の情報を基に執筆し、2023年7月に更新されています。

電子契約システムの契約大臣サービスTOPへ

電子契約システムの契約大臣サービスTOPへ