領収書とレシート の違いが分からない、どちらで経費精算するのが良いか知りたいと考える方は少なくないでしょう。この記事では、領収書とレシートの記載内容、正しい経費精算で必要な情報、領収書を発行する際の注意点について説明します。

会社で経費精算をする際には領収書の提出が求められますが、金額や内容が記載されているレシートでも経費精算はできるのか、疑問に思われている方も多いのではないでしょうか。

今回は、経費を精算する際に迷いがちな「領収書」と「レシート」の経理上・税法上の違いについて、詳しく解説していきます。

それぞれの違いをしっかりと理解し、業務の効率化にお役立てください。

基本的には、レシート・領収書のどちらでも経費精算することは可能です。

ただし、会社によっては「経費精算の際には領収書の提出が必須」と規定されていることもあります。

つまり、"財務上"と"社会通念上"の決まりは異なるということです。経費精算の際には、それぞれの会社の規定に沿ったものを提出することが求められています。

日常的に目にする機会の多い「レシート」は、商品を購入した時やサービス利用時に発行され、代金を支払ったことを証明するために用いられるものです。

「領収書」もレシートと同様の意味がありますが、無条件で発行されるわけではなく、お店の方に「領収書を発行してください」と依頼する必要があります。

また、レシートは印字で発行されることがほとんどですが、領収書は手書きで発行されることも少なくはありません。

このようなことからも、「領収書の方が正式なもの」というイメージをお持ちの方が多いのではないでしょうか。

しかし、英語ではどちらも「receipt」と表記します。特に海外では、日本のように領収書を発行するという文化がありません。

このようなことからも、領収書とレシートは大枠では同じ意味であるということを認識しておきましょう。

上記のことを踏まえて、「領収書」「レシート」それぞれの記載内容の違いについて確認していきます。

一般的な「領収書」には、以下のような内容が記載されています。

そして、「レシート」には次のような項目が記載されているのが一般的です。

消費税法上で正しい経費精算を行うためには、「いつ・誰が・何を・いくら・誰から」購入したのかを判断できる情報が記載されている必要があります。

まずは、経費を精算するために必要な情報について整理してみましょう。

これらは、「必ず記載されていなければ経費として認められない」という意味ではありません。

不正やミスを防ぐためにも必要な情報となりますので、税務調査が入った時にすぐに確認できる程度には記載しておく必要があります。

ここで注意しなければならないのは、社内の経費精算時には認められた場合でも、税務調査の証拠書類として提出する際には「2.宛名」の記載が必要不可欠だということです。

そのため、「2.宛名」の記載がないレシートでは税務上の信頼度に欠ける可能性があります。

しかし例外として、以下の業種から発行されるものは「宛名」がない場合でも経費として認められています。

上記の業種からも分かるように、一般的に使用する経費の多くは、税務上でも「宛名が不要」であることが認められているということです。

このようなケースでは、領収書とレシートの信頼度は同等であると言えるでしょう。

また、税務調査の際は「領収書よりもレシートの方が信頼度が高くなるケースもある」ということを認識しておく必要があります。

レシートには「宛名」以外全ての必要項目が記載されており、何をいくらで購入したのか等の詳細に関しても一目瞭然です。

また、機械で自動的に印字されたものが発行されるため、書き換えなどの不正を働くことが難しく、税務上の信頼度も高いと言えます。

反対に領収書の場合、宛名面が「上様」・内容には「お品代」と簡易的に記載されることも少なくはありません。

さらに、領収書は手書きで発行するものも多く、金額や日付などを簡単に改ざんできてしまうことから、レシートの方が信頼度が上だと判断されるケースもあるということを覚えておきましょう。

経費精算をする際には、領収書・レシートのどちらでも可能であるという旨をお話してきましたが、経費精算のルールは会社によって異なります。

そのため、会社員の方が経費精算をする時には、会社の規定に従うのが一般的です。

会社によっては「提出書類は領収書しか認めない」こともあるので、経費精算に不安がある際は所属する社内の経理へ確認してみるとよいでしょう。

領収書は、税務上とても重要な書類です。

万が一不備があった場合、発行者ではなく領収書を受け取った相手側が税務申告上でトラブルになる可能性があるため、慎重に発行しなければなりません。

ここからは、領収書を発行する際の注意点について、項目ごとに解説していきます。

領収書とレシートはどちらも経費精算に有効である旨をお話しましたが、一般的には領収書とレシートが同時に発行されることはありません。

稀に、領収書とレシートが誤って同時に発行されてしまうことがありますが、そのような際には経費精算時にどちらか一方のみを使用する必要があります。

経費の二重精算は横領の罪、二重発行は有印私文書偽造に問われる可能性があるため、十分に注意しましょう。

上項でも解説しましたが、領収書を発行する場合は「宛名」と「但し書き」に詳細が記載されている方が、文書としての信頼度が増します。

会社によっては、宛名や但し書きが明確に記載されていないと経費が下りないケースもあるため、注意が必要です。

「上様」や「お品代」等の簡易的な表現ではなく、会社名や内容が間違いなく記載されているかどうかを発行時にしっかり確認しましょう。

その他にも、日付や発行者の記載がないものも同様の理由で経費として認められない可能性があります。

領収書は手書きで発行することも多いので、改ざんや不正のリスクがあることを意識しておきましょう。

税務調査の際には、全ての記載項目で筆跡が違わないか、後から書き換えた跡はないか等を調べられる可能性があります。

そのようなリスクを考慮すると、特に重要な経費を精算する際には手書きの領収書は極力避けた方がよいかもしれません。

仕事をする上で必要な支払いをした場合にのみ「経費」が認められます。

領収書・レシートのどちらを使用する場合でも、何に使ったものなのかを説明できなければ経費としては認められません。

特に、取引先等と会食をした場合の領収書やレシートは、頻度や金額によっては税務調査で疑われることが多い項目のため、注意しておく必要があります。

プライベートではなく仕事上必要な経費であったことをしっかりと証明できるように、宛名や店舗名等が明記されたものを保存しておきましょう。

印紙税法の第17号文書「売上代金に係る金銭又は有価証券の受取書」により、原則として、金額が5万円以上の領収書には収入印紙を貼ることが定められています。

「収入印紙が必要なのは領収書だけで、レシートには貼付け不要」だと思っている方も多いようですが、これは間違いです。

レシートの発行者は、5万円以上の「レシート」にも収入印紙を貼る必要があることをしっかり覚えておきましょう。

5万~100万円未満の領収書の場合には、200円の収入印紙が必要です。

なお、領収書やレシートを受け取った側が収入印紙を貼り付ける必要はありません。

詳しくは国税庁公式ホームページ内「No.7105 金銭又は有価証券の受取書、領収書」をご参照ください。

領収書やレシートのように、取引を証明する書類のことを「証憑(しょうひょう)書類」と言います。

証憑書類には保管期間の定めがあり、法人の場合は会社の規模に関わらず「法人税を申告した期限から7年間」とされています。

法人税の申告を終えた後だとしても、その年の領収書を勝手に破棄してはいけません。7年間は保管しておく義務があるということです。

なお、個人事業主の場合、青色申告者は「7年間」(前々年の所得が300万円以下の場合は「5年間」)・白色申告者は「5年間」と、それぞれ保管期間が定められています。

そんな中、電子帳簿保存法の改正により、領収書も電子化して保管できるようになりました。

ただし、領収書を電子化して保管する場合には以下の点に注意する必要があります。

領収書を電子データ化できるようになり、業務の効率化やコスト削減など様々なメリットが挙げられます。

しかし、電子データの場合でも紙の領収書同様に税務調査の準備はしっかりと行っておくことが大切です。

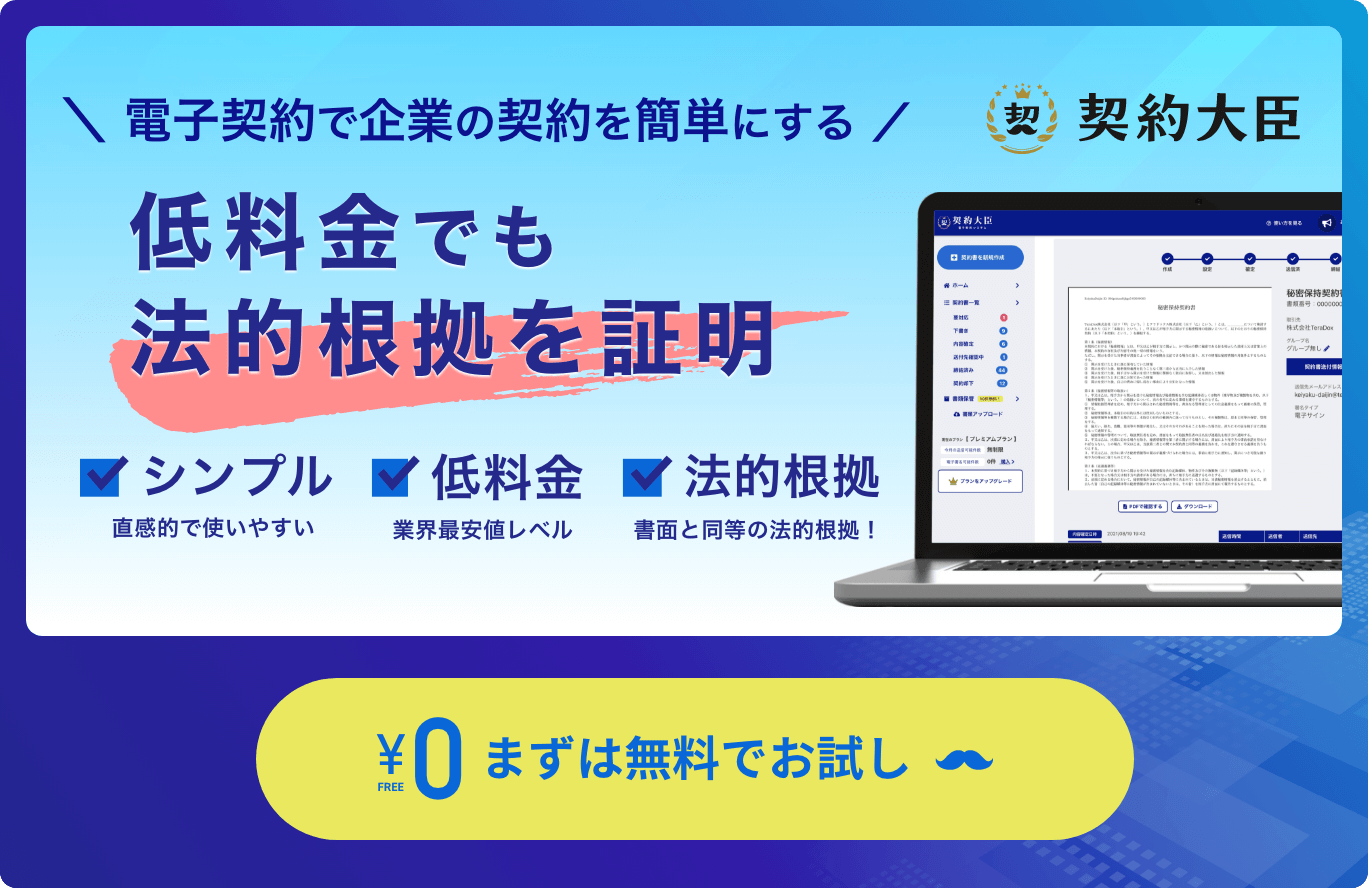

電子契約システム『契約大臣』は、改正電子帳簿保存法に準拠しています。

保存が大変だった領収書も、オプションで提供している「書類保管機能」で、電子データでの一括管理が実現します。

領収書の保管場所を確保する必要がないため、業務のスリム化はもちろん、人件費やその他の経費の節約にも効果的です。

今後はさらに、様々な面で電子化が進むことが予想されます。

従来のシステムを変更するには時間がかかるため、臨機応変に対応していくことが求められていきます。

『契約大臣』は、電子システムが初めてという方にも分かりやすいシンプルな操作性で、多くの方からご好評いただいております。

電子契約を気軽に試せるフリープランを用意しており、書類保管機能でも10件までの電子データをアップロードして保存することができます。

ぜひ実際の使用感を試してみてはいかがでしょうか。

>契約大臣について詳しくはこちら

いまい税理士事務所

税理士 今井 儀徳

電子契約システムの契約大臣サービスTOPへ

電子契約システムの契約大臣サービスTOPへ